-

もしも審査激甘という謳い文句の事業者ローンがあったとしたら、絶対に利用しないで下さい。

そのような業者は法外の手数料を取る悪質業者の可能性が高いからです。

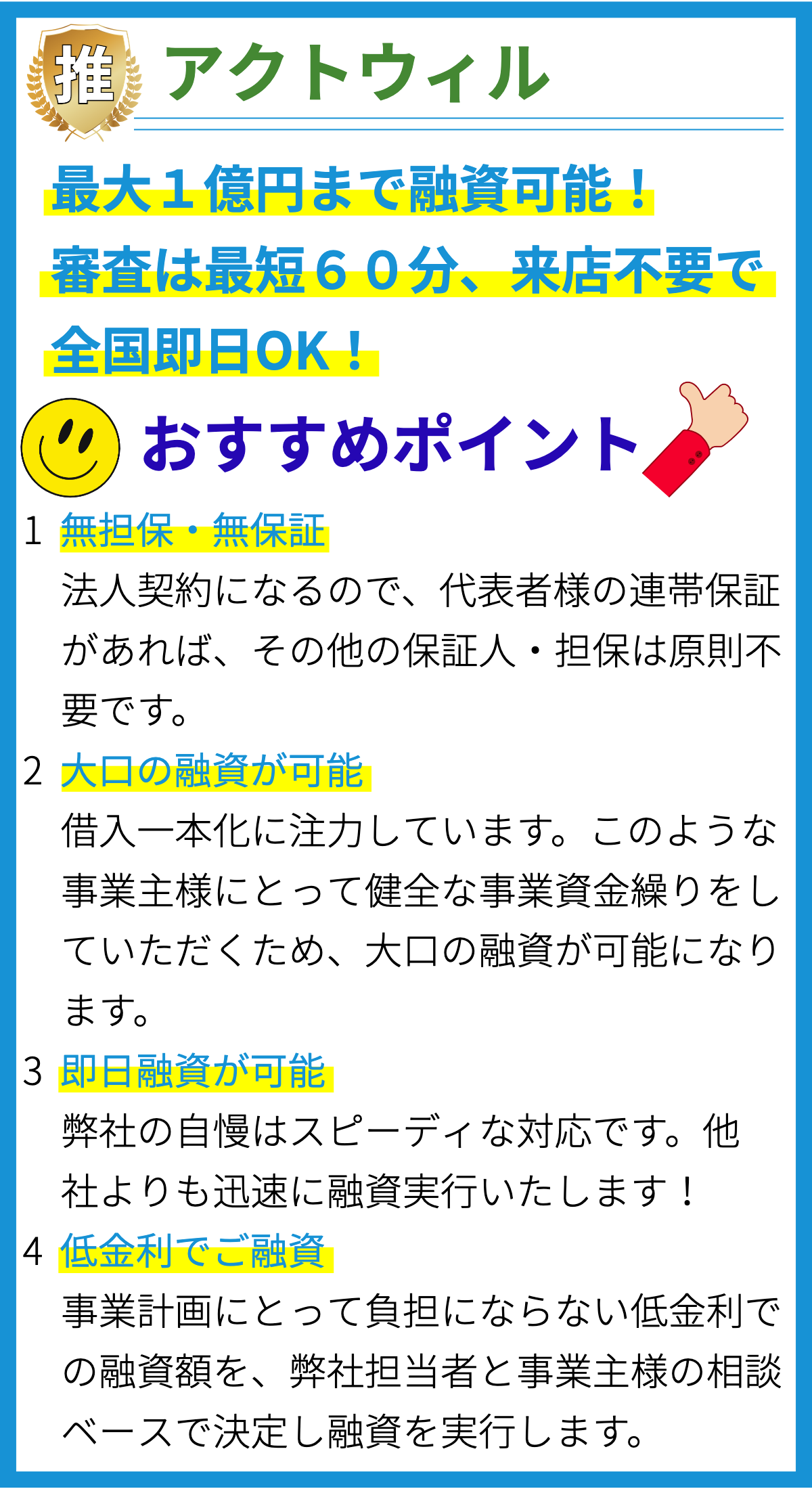

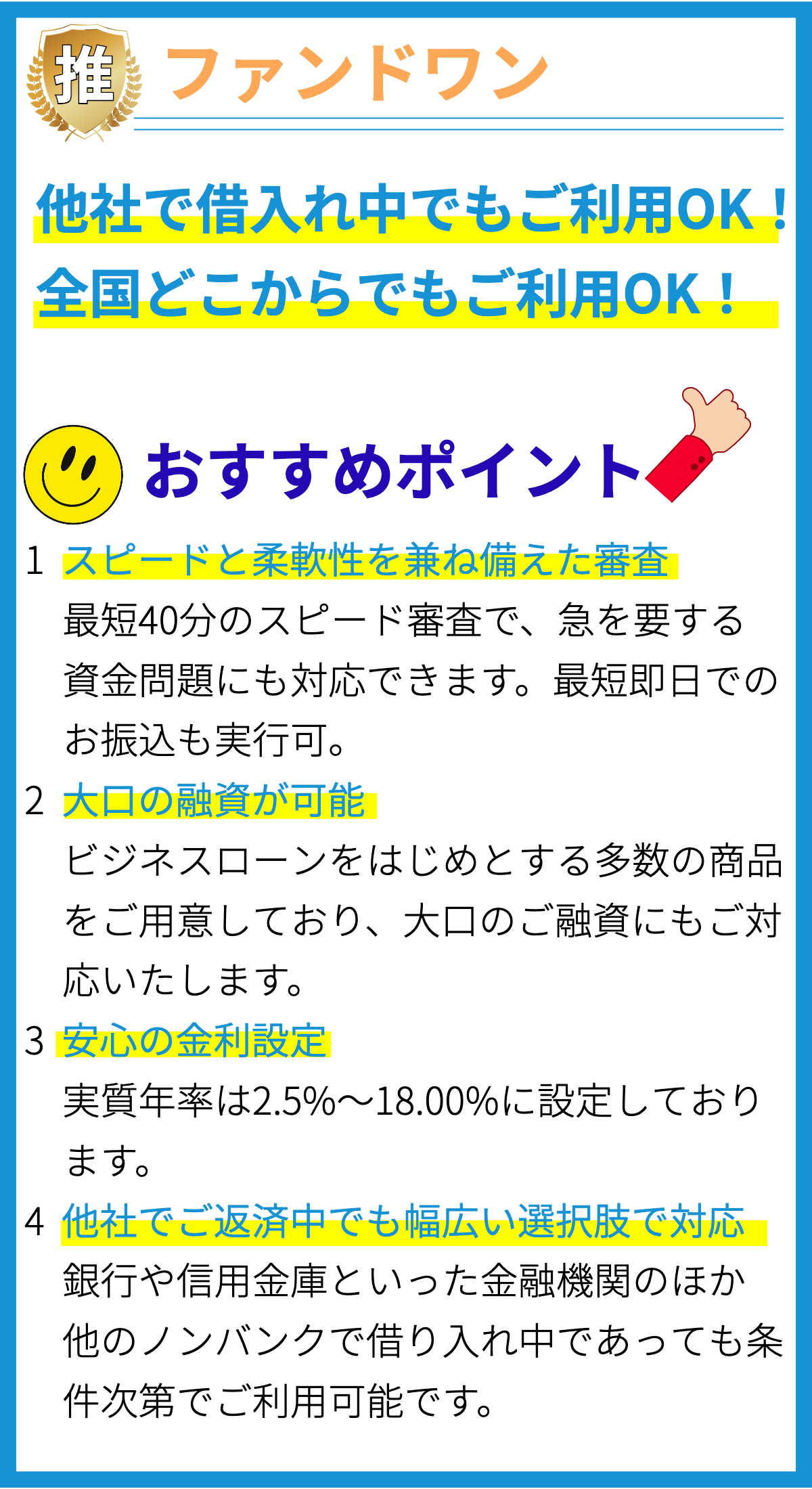

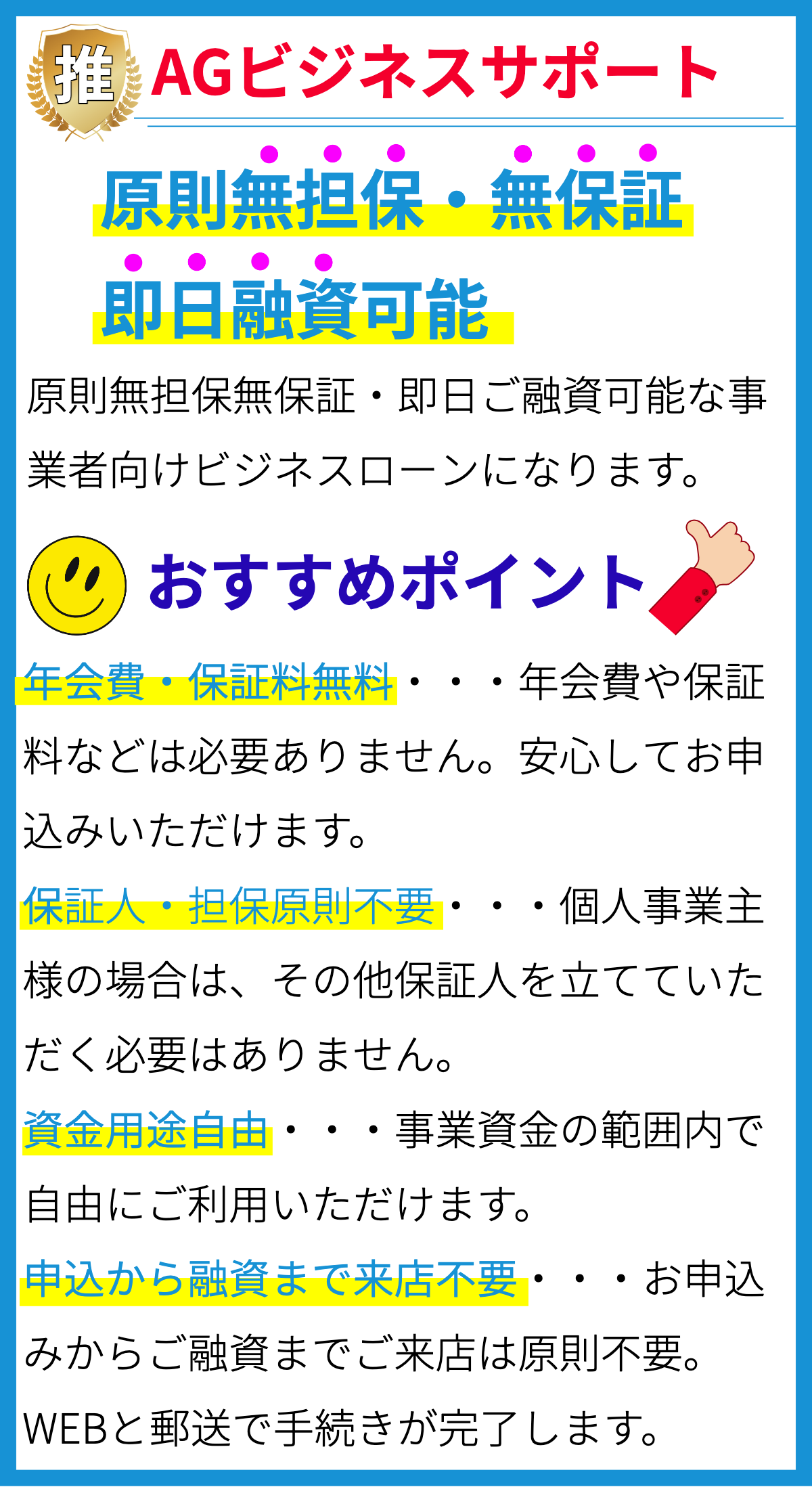

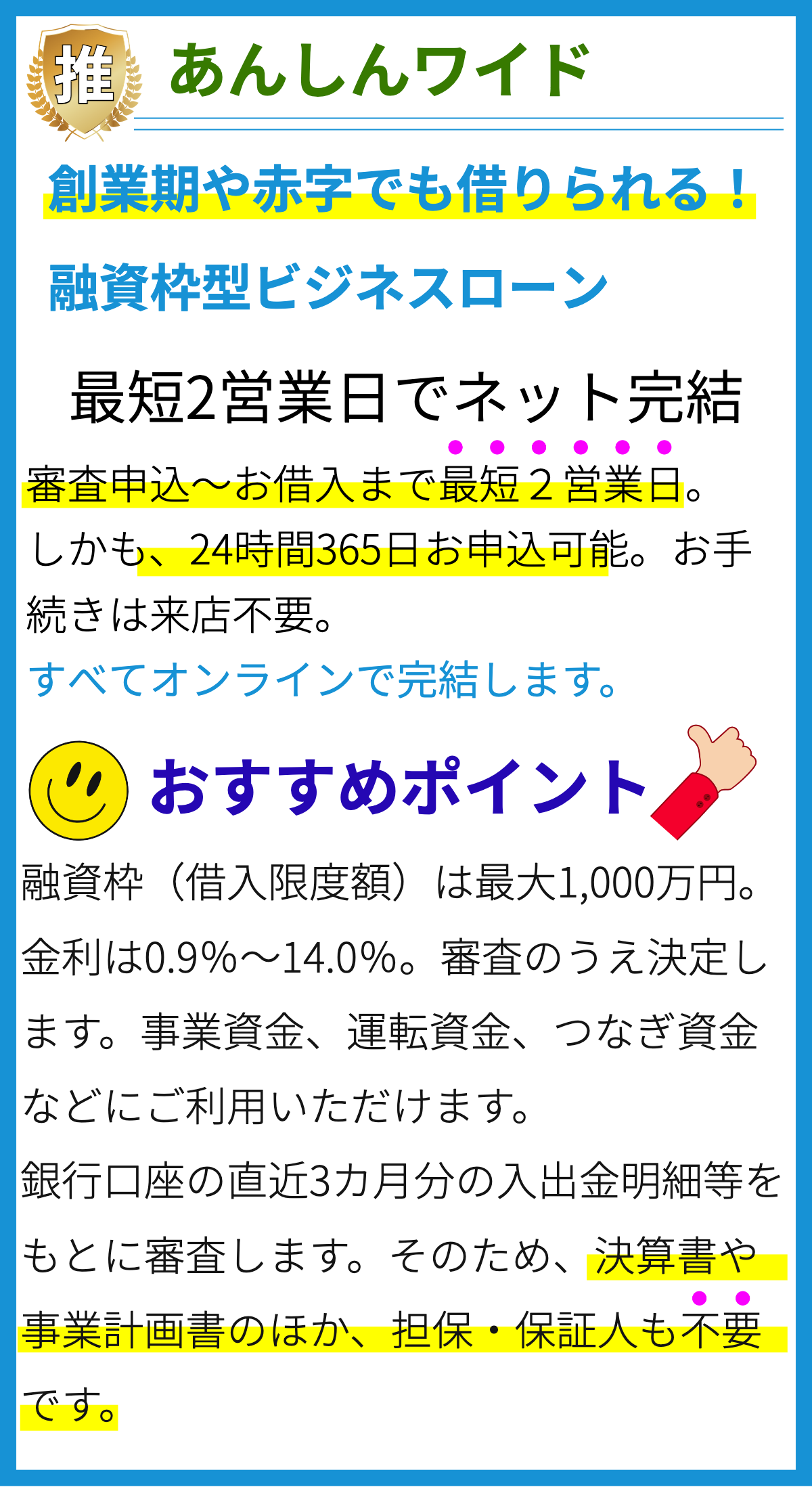

もし貴方が現在、審査に通りやすい事業者ローンをお探しなのであれば、銀行系事業者ローンサービスを利用するのではなく、ノンバンクの事業者ローンをご利用することをおすすめします。

ノンバンクの事業者ローンであれば、審査激甘という訳ではありませんが、銀行系事業者ローンよりも審査に通りやすいというのは事実です。

さらにメリットとしては、お申し込みから融資までが圧倒的に早く進みます。

総量規制対象外ですので大きな金額の融資にも対応しています。

また、ビジネスローンでは、赤字状況でも資金提供を受けることが可能です。

赤字が続いている場合でも、事業の将来性が見込まれれば審査に通過する可能性があります。

【PR】

キャッシングとは何ですか?

キャッシングとは、一時的な資金需要を満たすために、金融機関や貸金業者から一定期間の間、一定金額の借入を行うことです。

主に個人が利用することが一般的であり、急な出費や予期せぬ支出などに対応するために利用されます。

キャッシングの特徴は何ですか?

キャッシングの特徴は以下の通りです。

- 迅速な審査と融資:キャッシングは急な資金需要に対応するため、申し込みから審査、融資までのプロセスが比較的迅速に行われます。

- 短期間の借り入れ:一般的に、キャッシングは数日から数か月の短期間での借り入れが行われます。

- 借りる金額の制限:キャッシングの借入金額には制限があり、個人の収入や信用状況に応じて設定されます。

- 利息の支払い:キャッシングは借入金に対して利息が発生します。

利息の支払いは借りた金額に対して行われます。 - 返済方法の選択肢:キャッシングの返済方法には、一括返済や分割返済などの選択肢があります。

キャッシングの利用目的は何ですか?

キャッシングの利用目的は個人によって異なりますが、以下のような目的で利用されることが多いです。

- 急な出費:予期せぬ出費や緊急の支出に対応するために利用されます。

- 生活費の一時的な補填:給料日前や収入がない期間に生活費をまかなうために利用されます。

- 旅行やイベントの費用:特別な体験やイベントのためにキャッシングを利用することもあります。

- 教育費や医療費:教育や医療のための費用を補填するために利用されることもあります。

キャッシングは、一時的な資金需要を満たすための手段として利用されますが、返済計画を立てずに利用すると借金の負担が増える可能性があります。

賢明な借り方と返済計画の立て方には注意が必要です。

キャッシングを利用するにはどのような条件が必要ですか?

キャッシングを利用するにはどのような条件が必要ですか?

1. 年齢条件

キャッシングを利用するには、一定の年齢条件を満たしている必要があります。

通常、20歳以上の成人であることが求められます。

ただし、一部のキャッシング会社では20歳以上ではなく、満18歳以上であることが条件となっている場合もあります。

2. 収入と雇用形態

キャッシングを利用するには、安定した収入を得ていることが必要です。

一般的には、正規の雇用契約を結んでいるサラリーマンや公務員などの収入が安定している人が審査に通りやすくなります。

しかし、一定の収入を得ているアルバイトや自営業者なども審査に通ることがあります。

3. 信用情報

キャッシング会社は、利用者の信用情報を審査の基準として利用します。

信用情報は、個人信用情報機関である日本信用情報機構(JICC)やクレジットカード会社から提供されます。

過去のキャッシングやクレジットカードの返済履歴や借入額、連帯保証人の有無などが審査に影響を与えます。

過去に借金の返済でトラブルがあったり、滞納の履歴がある場合は、審査に通ることが難しくなる可能性があります。

4. その他の条件

キャッシングを利用するには、通常以下のような条件を満たしている必要があります。

- 日本国内に居住していること

- 口座を持っていること(キャッシングの返済に利用されます)

- 借入限度額内での融資を受けること

- 他のキャッシング会社に借入がないこと(審査基準によります)

これらの条件は、キャッシング会社や融資商品によって異なる場合があります。

より詳しい情報を知りたい場合は、各キャッシング会社の公式ウェブサイトやカスタマーサポートにお問い合わせください。

キャッシングの利息はどのくらいなのですか?

キャッシングの利息はどのくらいなのですか?

キャッシングの利率は個々の条件によって異なります。

キャッシングの利率は、借りる金額や返済期間、借り手の信用度など、個々の条件によって異なることが一般的です。

具体的な利率を知るためには、キャッシング会社にお問い合わせいただくか、ウェブサイトの利率表を参照してください。

しかし、一般的な目安として、キャッシングの利率は年率15〜20%程度が多いです。

ただし、これはあくまで一例であり、利率はそれ以上またはそれ以下の場合もあります。

キャッシングの利率の根拠

キャッシングの利率は、主に以下の要因に基づいて設定されます。

- リスクプロファイル: 個人や企業の信用度や返済能力など、リスクの度合いに応じて利率が設定されます。

- 市場金利: 金利の水準は、市場の金融状況や競争状況によっても左右されます。

- キャッシング会社の経営方針: キャッシング会社によって利率は異なることがあります。

競争力を持つために利率を調整することもあります。

これらの要素を総合的に考慮し、キャッシング会社は利率を設定しています。

個人や企業がキャッシングを利用する際には、利率の高さに対してどの程度のリスクを負うか慎重に判断する必要があります。

キャッシングの返済方法はどのようになっていますか?

キャッシングの返済方法はどのようになっていますか?

キャッシングの返済方法

キャッシングの返済方法は、以下のような方法が一般的です。

- 一括返済:借り入れた全額を一度に返済する方法です。

- 分割返済:借り入れた金額を複数回に分けて返済する方法で、一定期間ごとに等額を返済します。

- リボルビング払い:借入限度額内で自由に借り入れや返済を行う方法です。

月々の返済額は利用金額に応じて変動します。

返済方法選択の基準

返済方法の選択は、個々の状況によって異なる場合がありますが、一般的に以下の基準が考慮されます。

- 金利:返済方法によって金利が異なるため、金利が低い方法を選ぶことが望ましいです。

- 返済期間:返済期間が長いほど月々の返済額は減りますが、総返済額は増えます。

借入期間や返済能力に合わせて選ぶことが重要です。 - 返済負担:返済負担を軽減するため、収入とのバランスを考慮して返済方法を選ぶことが重要です。

個別のキャッシング商品による返済方法

各キャッシング商品には、返済方法が異なる場合があります。

具体的な返済方法については、利用するキャッシング商品の契約書や利用規約などを参照してください。

以上が一般的なキャッシングの返済方法についての説明であり、個別のキャッシング商品によって異なる場合もあるため、詳細な情報は各金融機関やキャッシング会社にお問い合わせください。

キャッシングを利用するとどのようなデメリットがありますか?

キャッシングを利用するとどのようなデメリットがありますか?

1. 高金利

キャッシングは短期間での資金調達手段ですが、その利便性によるデメリットの一つが高金利です。

キャッシング業者は短期間での貸し付けを行うため、金利を高く設定しています。

これにより、借り入れた金額に対して返済額が増え、利息分の負担が増加します。

2. 連鎖借金のリスク

キャッシングは迅速な資金調達を可能にする反面、連鎖借金のリスクをはらんでいます。

人々は返済期限に追われて新たに借り入れを行い、借金の連鎖が生じることがあります。

このような状況は借金の返済が難しくなり、さらに借り入れが増加する可能性があるため、経済的な困窮に陥る可能性があります。

3. 信用情報への影響

キャッシングは貸借関係に基づく取引であり、返済能力に関わる情報が信用情報機関に登録されます。

返済能力が低いと判断されると、信用情報に悪い影響が及ぶ可能性があります。

これにより、将来的な住宅ローンやクレジットカードの審査に影響を及ぼすことが考えられます。

4. 個人情報の漏洩リスク

キャッシングは金融機関との取引になるため、個人情報が漏洩するリスクが存在します。

特に、インターネットを通じたウェブキャッシングではセキュリティの脆弱性が問題視されます。

個人情報が第三者に流出すると、不正利用や個人情報の悪用などの被害を被る可能性があります。

5. 破産リスク

キャッシングは短期間での資金調達手段ですが、無計画な借り入れや利息の負担によって借金が膨らむと、破産のリスクが生じます。

返済が困難な場合、借金の帳消しを目指す自己破産の選択肢も出てきますが、これによって信用情報には悪い影響が及んでしまいます。

- 短期間での資金調達の利便性に対して、高金利が設定されることによる負担増加

- 返済期限に追われて新たに借り入れが行われ、連鎖借金に発展するリスク

- 不十分な返済能力や滞納により信用情報に悪影響を及ぼす可能性

- 金融機関との取引に伴う個人情報漏洩のリスク

- 無計画な借り入れや利息負担による破産のリスク

まとめ

キャッシングを利用するには、一般的には満20歳以上の成人であることが条件とされます。また、一部の金融機関では満18歳以上であれば利用できる場合もあります。

2. 収入条件

キャッシングを利用するには、定期的な収入があることが求められます。一部の金融機関では、安定した収入の証明が必要となる場合もあります。

3. 信用状況

キャッシングを利用する際には、過去の借金の返済履歴や信用情報が重要視されます。金融機関は返済能力や信用度を判断し、信頼性の高い顧客に対して融資を行います。

4. 審査結果による条件

キャッシングを利用するには、各金融機関の審査に合格する必要があります。審査結果によっては、利用限度額や金利が異なる場合もあります。

上記の条件は一般的なものであり、金融機関や貸金業者によって異なる場合もあります。キャッシングを利用する場合は、各金融機関の条件を確認し、自身の条件に合うかどうかを確認することが重要です。